美林投資時鐘(美林時鐘2020年投資機(jī)會)

本文源自:期貨日報(bào)

美林投資時鐘(簡稱美林時鐘)是美國著名投資銀行美林公司首創(chuàng)的一種分析方法,這種方法把資產(chǎn)價格輪動與經(jīng)濟(jì)周期有機(jī)結(jié)合起來,是一個實(shí)用的大類資產(chǎn)配置分析工具。作為資產(chǎn)配置的利器,美林時鐘利用宏觀經(jīng)濟(jì)周期的輪動去優(yōu)選大類資產(chǎn),從而獲取盈利,邏輯清晰合理又高效簡潔,并巧妙解決了宏觀分析與周期研究的投資應(yīng)用問題。美林時鐘從何而來?業(yè)內(nèi)如何對美林時鐘進(jìn)行“中國化”改造?“中國版”美林時鐘的有效性如何?筆者帶大家一探究竟。

宏觀分析與周期研究需要載體

經(jīng)濟(jì)發(fā)展循環(huán)往復(fù),宏觀分析聚焦于經(jīng)濟(jì)的長期增長與短期波動問題。從長期來看,經(jīng)濟(jì)增長取決于生產(chǎn)要素的可獲得性、勞動力、資本以及生產(chǎn)力的提高,繼而形成經(jīng)濟(jì)增長的長期趨勢,學(xué)界往往用潛在產(chǎn)出進(jìn)行刻畫。從短期來看,經(jīng)濟(jì)往往偏離可持續(xù)的增長路徑,因而形成經(jīng)濟(jì)的短期波動,演繹為周期,短期波動與潛在產(chǎn)出之間的缺口則表征為產(chǎn)出缺口。

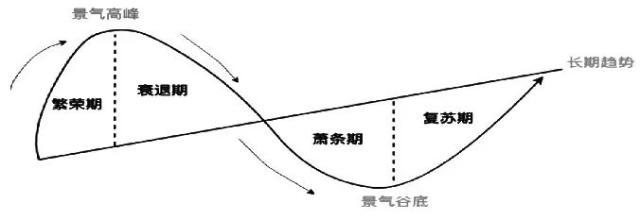

圖為經(jīng)濟(jì)周期

在經(jīng)濟(jì)學(xué)領(lǐng)域中,對商業(yè)周期的研究可以追溯到19世紀(jì),各流派對其發(fā)生發(fā)展的原因從需求與供給(如投資、消費(fèi))、心理與貨幣因素以及其內(nèi)生性與外生沖擊等多個角度進(jìn)行了分析。以下四個周期理論廣為流傳:

第一,基欽周期(3—4年)。追蹤的關(guān)鍵指標(biāo)為庫存周期,受廠商庫存投資驅(qū)動,又稱庫存周期,是以上游價格和下游需求為驅(qū)動,以企業(yè)的存貨變動為特征,一般40個月左右為一輪周期。

第二,朱格拉周期(3—4年)。追蹤的關(guān)鍵指標(biāo)為投資周期,受設(shè)備更替和資本投資驅(qū)動,生產(chǎn)設(shè)備的周期性更替帶動了固定資產(chǎn)投資的周期性變動,進(jìn)而導(dǎo)致經(jīng)濟(jì)周期性變化。

第三,庫茲涅茨周期(15—25年)。追蹤的關(guān)鍵指標(biāo)為建筑周期,受房產(chǎn)業(yè)和建筑業(yè)驅(qū)動,房地產(chǎn)向好時帶動上下游發(fā)展,推動經(jīng)濟(jì)繁榮,房地產(chǎn)行業(yè)不佳時,上下游需求回落,經(jīng)濟(jì)也不佳。

第四,康德拉季耶夫周期(50—60年)。追蹤的關(guān)鍵指標(biāo)為創(chuàng)新周期,受技術(shù)創(chuàng)新驅(qū)動,以創(chuàng)新性技術(shù)變革為起點(diǎn),技術(shù)不斷顛覆更新推動經(jīng)濟(jì)增長,后隨技術(shù)成熟,經(jīng)濟(jì)增長動力缺乏,增速回落。

經(jīng)濟(jì)周期是一個復(fù)雜系統(tǒng),難以準(zhǔn)確解釋,但可以觀測。周期就是基于經(jīng)驗(yàn)規(guī)律性的常見框架,本質(zhì)上是人類投資行為的往復(fù),微觀個體的類周期行為,耦合成為宏觀周期的波動。對投資而言,宏觀分析與周期研究猶如春夏秋冬,都知道其重要性,卻都難以說清道明,無法準(zhǔn)確描述刻畫,而美林時鐘巧妙解決了這個難題,幫助投資者“感知溫度、明辨四季”,成為宏觀分析與周期研究的載體。

美林時鐘的誕生以及原理拆解

《美林時鐘:從宏觀經(jīng)濟(jì)周期波動中盈利》一文中這樣表述:“我們不是在檢驗(yàn)一個實(shí)時、定量的交易策略。相反,我們是想展示通過正確的宏觀判斷也可以獲利。經(jīng)濟(jì)周期分析,包括對政策制定者所設(shè)定的目標(biāo)及其政策效果的評估,構(gòu)成我們戰(zhàn)略資產(chǎn)配置的核心工作。”

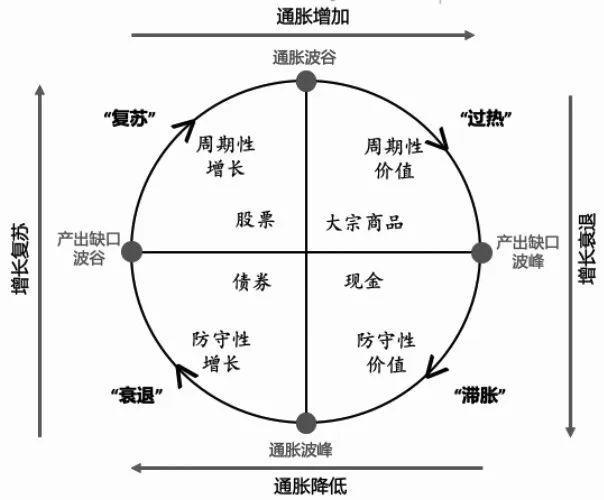

2004年,美林證券的研究員Trevor Grahame和Michael Hartnett發(fā)布了一篇專題報(bào)告《投資時鐘》,將資產(chǎn)輪動及行業(yè)策略與經(jīng)濟(jì)周期聯(lián)系起來,并用超過30年的數(shù)據(jù)去驗(yàn)證其理論。根據(jù)經(jīng)濟(jì)增長狀況和通脹情況,美林時鐘模型將經(jīng)濟(jì)周期劃分為四個階段——衰退階段、復(fù)蘇階段、過熱階段、滯脹階段。美林時鐘模型使用經(jīng)合組織對產(chǎn)出缺口的估計(jì)、用CPI做通脹指標(biāo)數(shù)據(jù),來識別自1973年以來美國經(jīng)濟(jì)在各個時期所處的階段,然后計(jì)算每個階段的平均資產(chǎn)回報(bào)率和行業(yè)資產(chǎn)回報(bào)率,再檢驗(yàn)?zāi)P汀=Y(jié)果證實(shí),當(dāng)經(jīng)濟(jì)周期在不同的階段變換時,債券、股票、大宗商品和現(xiàn)金依次有超過大市的表現(xiàn)。此外,他們還發(fā)現(xiàn)了一個非常有用且簡便能同時融合行業(yè)板塊投資策略及債券收益率曲線斜率的圖形。最后,他們將美林時鐘模型巧妙化成時鐘的樣子,畫成圈之后變得更容易理解,并更好展現(xiàn)其輪動機(jī)制,實(shí)現(xiàn)了美林時鐘模型的可視化。一個經(jīng)典的繁榮—蕭條周期始于左下方,沿順時針方向循環(huán)。從一個階段向下一個階段的變換,可以通過產(chǎn)出缺口和通脹的波峰和波谷來識別。

圖為美林時鐘模型

當(dāng)經(jīng)濟(jì)出現(xiàn)過熱或者蕭條時,政府往往進(jìn)行逆周期調(diào)節(jié),而政府調(diào)控政策的生效大都具有滯后性,繼而導(dǎo)致政策實(shí)施呈現(xiàn)“矯枉過正”的特征。同時,金融市場一貫將增長率的短期偏離誤以為是其長期趨勢的改變。結(jié)果是在經(jīng)濟(jì)偏離的極限處,當(dāng)政府的“矯正”政策就要起作用時,資產(chǎn)往往被錯誤定價。如果投資者能夠有效識別周期的拐點(diǎn),那么則可以通過調(diào)整資產(chǎn)的配置而盈利。美林時鐘模型的分析框架,非常有助于投資者識別經(jīng)濟(jì)中的重要拐點(diǎn),從周期的變換中獲利。

美林時鐘模型將經(jīng)濟(jì)周期分為四個階段,每一個階段都可以由經(jīng)濟(jì)增長和通脹的變動方向來唯一確定,每一個階段都對應(yīng)著表現(xiàn)超過大市的某一特定大類資產(chǎn)類別:債券、股票、大宗商品或現(xiàn)金。

美林時鐘模型采取后向檢驗(yàn)的方法進(jìn)行量化驗(yàn)證,他們使用美國市場數(shù)據(jù)測試美林時鐘理論,通過觀察經(jīng)濟(jì)增長與通脹率,逐月進(jìn)行周期的劃分,再把符合該周期的所有月份的數(shù)據(jù)匯總,計(jì)算出各種投資類別的平均回報(bào)率,最后進(jìn)行模型檢驗(yàn)。

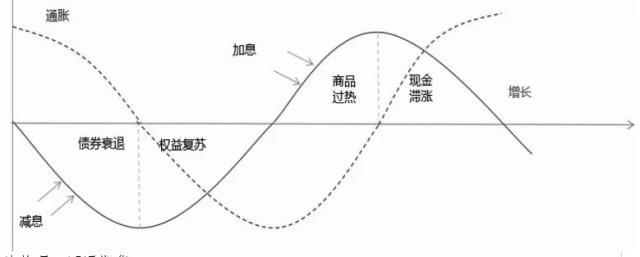

圖為美國經(jīng)濟(jì)增長、通脹與資產(chǎn)表現(xiàn)輪動

從整體上看,美國經(jīng)濟(jì)周期從1973年4月到2004年7月之間的375個月被合理均勻地劃分為四個階段,通脹率有一半時間在上升,另一半時間在下降。經(jīng)濟(jì)增長率低于可持續(xù)增長路徑的時間要短于高過此路徑的時間,這就意味著在一個經(jīng)濟(jì)周期的最后會由一個短而急劇的衰退來標(biāo)示一個典型擴(kuò)張期的結(jié)束,每一個階段平均持續(xù)20個月,一個經(jīng)濟(jì)周期大致為6年。

美林時鐘在美國的使用還是較為準(zhǔn)確的,資產(chǎn)收益的統(tǒng)計(jì)從1973年開始測試,即其數(shù)據(jù)集中的第一個產(chǎn)出缺口的波峰,于2004年結(jié)束。先把每個投資時鐘階段的月份數(shù)據(jù)聚在一起,計(jì)算以美元計(jì)價的幾個主要資產(chǎn)類別各自的平均回報(bào)率(經(jīng)通脹率調(diào)整的實(shí)際收益率)。從統(tǒng)計(jì)結(jié)果來看,每個階段的實(shí)際收益率結(jié)果與投資時鐘模型的預(yù)期是一致的。

“中國版”美林時鐘的特點(diǎn)

雖然美林時鐘模型在美國金融市場有著較好表現(xiàn),但在我國,美林時鐘模型對大類資產(chǎn)配置表現(xiàn)的判斷卻不甚準(zhǔn)確。筆者研究認(rèn)為,美林時鐘模型在我國失效的主要原因有以下幾個方面:

第一,周期劃分指標(biāo)的有效性和滯后性。美林時鐘的關(guān)鍵在于對經(jīng)濟(jì)周期拐點(diǎn)的識別,而經(jīng)濟(jì)周期的劃分則是基于經(jīng)濟(jì)增長和通貨膨脹兩個維度,按月判斷劃分。在指標(biāo)數(shù)據(jù)的選擇上,美林證券選取經(jīng)合組織對產(chǎn)出缺口的估計(jì)和CPI分別來刻畫經(jīng)濟(jì)增長與通貨膨脹,以此來劃分經(jīng)濟(jì)周期。在我國,產(chǎn)出缺口這個指標(biāo)的市場普及度不高,該數(shù)據(jù)可獲得性較差,不少機(jī)構(gòu)用實(shí)際GDP增長率來替代,即便是自行測算的產(chǎn)出缺口,由于對潛在增速的計(jì)算上也存在不同的方法,算出的潛在產(chǎn)出數(shù)據(jù)略有不同,繼而導(dǎo)致產(chǎn)出缺口的差異,這就降低了劃分周期的基礎(chǔ)指標(biāo)數(shù)據(jù)的有效性。此外,產(chǎn)出缺口多為年度或季度數(shù)據(jù),以此去對月度進(jìn)行判別,具有滯后性,在使用時往往需要進(jìn)行數(shù)據(jù)變頻或者尋找其他月度指標(biāo)替代。

第二,中美貨幣政策的調(diào)控機(jī)制不同。美林證券之所以選擇經(jīng)濟(jì)增長和通貨膨脹兩個維度去劃分經(jīng)濟(jì)周期,一方面,這兩個問題是宏觀經(jīng)濟(jì)分析的重要問題;另一方面,產(chǎn)出缺口與通脹也是在很長一段時間內(nèi)。基于泰勒規(guī)則的美聯(lián)儲貨幣政策調(diào)控的重要輸入因子,以及產(chǎn)出缺口和通脹變化情況制定政策利率,與美林時鐘劃分周期的主要因素基本相同。因此,美國政策利率與產(chǎn)出缺口及通脹之間存在較為清晰的等式關(guān)系,進(jìn)而通過市場利率影響大類資產(chǎn)走勢。然而,與美聯(lián)儲不同的是,我國的貨幣政策采取多目標(biāo)制,與美林時鐘的邏輯有所差異。

第三,國內(nèi)資產(chǎn)定價的有效性與美國不同。我國市場投資者結(jié)構(gòu)與所處的發(fā)展階段均與美國大為不同,國內(nèi)大類資產(chǎn)的走勢無法完全映射經(jīng)濟(jì)的實(shí)際表現(xiàn),所以美林時鐘在我國的應(yīng)用需要進(jìn)行本土化改造。

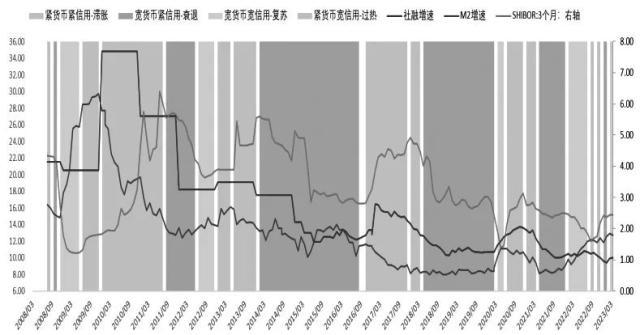

我國許多研究團(tuán)隊(duì)都在嘗試進(jìn)行美林時鐘的“中國化”。2009年,我國一些專業(yè)投資機(jī)構(gòu)開始研究投資時鐘理論在我國金融市場上的應(yīng)用,以工業(yè)增加值同比增長率及CPI同比增長率來劃分經(jīng)濟(jì)周期開始,先后有多個研究團(tuán)隊(duì)嘗試?yán)貌煌暧^經(jīng)濟(jì)指標(biāo),諸如宏觀經(jīng)濟(jì)景氣指數(shù)及其領(lǐng)先指數(shù)、滯后指數(shù),引入M2同比增長率等。其中,在期貨市場頗受歡迎的是信用+貨幣周期模型,就是用貨幣的寬緊和信用的張弛,通過兩維四分法為經(jīng)濟(jì)周期的四階段定性:寬貨幣+緊信用、寬貨幣+寬信用、緊貨幣+寬信用、緊貨幣+緊信用,并對應(yīng)美林時鐘的不同周期。有學(xué)者研究認(rèn)為,該模型對大類資產(chǎn)配置經(jīng)濟(jì)周期的整體準(zhǔn)確率達(dá)到73%。

下面筆者根據(jù)信用+貨幣周期模型,分別采用社融增速與M2增速,對2008年7月到2023年3月的月度經(jīng)濟(jì)表現(xiàn)進(jìn)行了周期劃分,并分別統(tǒng)計(jì)了四個經(jīng)濟(jì)周期階段的大類資產(chǎn)表現(xiàn)。周期劃分與資產(chǎn)表現(xiàn)的統(tǒng)計(jì)結(jié)果如下圖所示:

圖為“中國版”美林時鐘:信用+貨幣周期模型

首先,選取滬深300指數(shù)、南華工業(yè)品指數(shù)、中債10年期國債指數(shù)和中證貨幣基金指數(shù)分別代表股票、商品、債券和現(xiàn)金資產(chǎn),收益率計(jì)算使用上述指數(shù)月度收盤價進(jìn)行計(jì)算;其次,由于周期轉(zhuǎn)換時間并不固定,為便于比較,將各個周期對應(yīng)的大類資產(chǎn)收益率轉(zhuǎn)換成年化收益率進(jìn)行展現(xiàn);最后,在計(jì)算結(jié)果處增加平均值這一指標(biāo),以體現(xiàn)不同周期均衡結(jié)果。結(jié)果印證了該模型的有效性。(作者單位:冠通期貨)