信貸公司貸款條件(企業(yè)信貸公司)

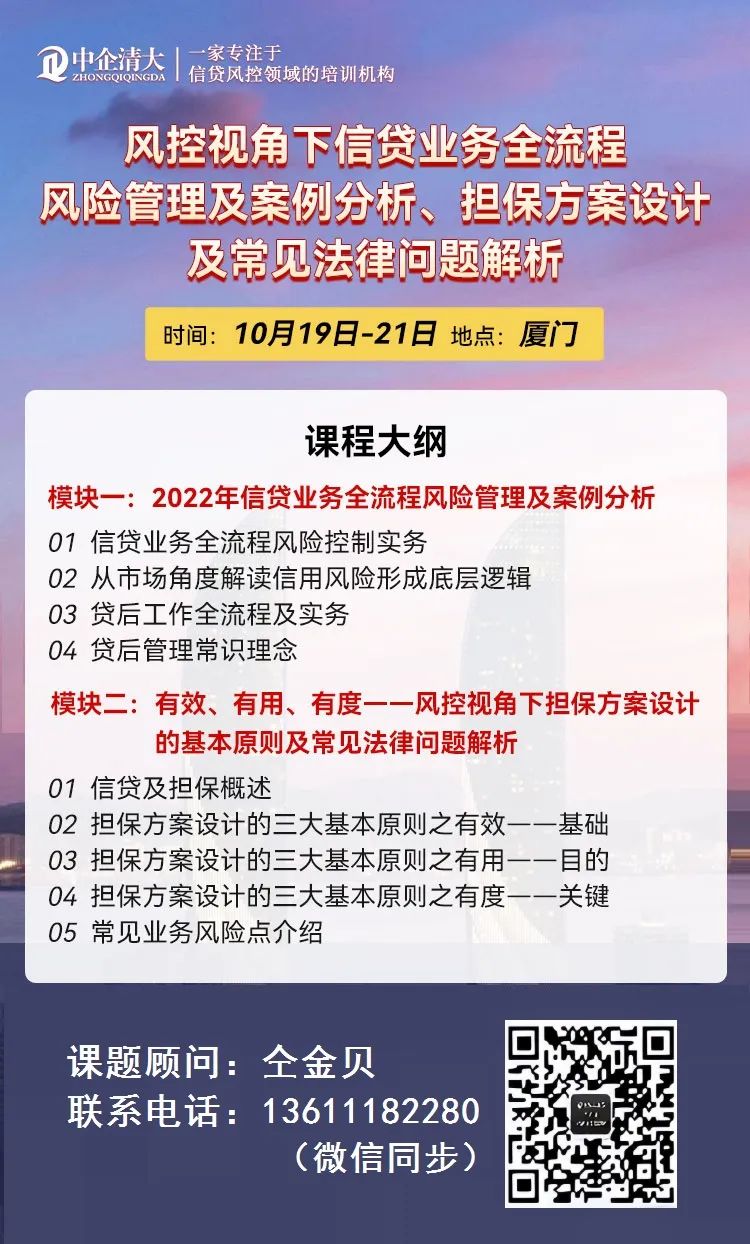

推薦最新課題:

10月公開課:

孫自通線上課:

對于一個銀行信貸服務(wù)業(yè)的從業(yè)人員而言,無論從事的是什么工作,需求分析,項目管 理,開發(fā),測試或者銷售,都需要對銀行的信貸業(yè)務(wù)有一定的了解對銀行信貸業(yè)務(wù)一竅不通或一知 半解的開發(fā)人員或測試人員交付的軟件,如何能讓客戶相信,交付物是否符合客戶的需求呢, 或者說,交付物會給客戶帶來額外的回報呢,對銀行信貸業(yè)務(wù)流程不熟悉的軟件研發(fā)團隊,怎么 可能設(shè)計出能革新銀行信貸業(yè)務(wù)流程,改進經(jīng)營管理,完善風(fēng)險控制的軟件產(chǎn)品呢。

技術(shù)人員熟 悉業(yè)務(wù),不但有助于甲乙方之間溝通時能有統(tǒng)一的語言,而且乙方可利用自己豐富的系統(tǒng)建 設(shè)經(jīng)驗和對業(yè)務(wù)獨到的理解,來給客戶以啟示或建議,擁有這樣資質(zhì)的乙方,就更容易得到 甲方的尊重和信賴。可見,乙方人員懂業(yè)務(wù)很有必要。

如果你真的想全面了解信貸業(yè)務(wù),就必須要掌握信貸業(yè)務(wù)的基本要素!

今天農(nóng)信金融人就來給信貸小白說說,信貸業(yè)務(wù)的基本要素有哪些!

一、信貸業(yè)務(wù)的基本要素

信貸業(yè)務(wù)有六大基本要素,這六大基本要素,我們也可以說成信貸家族中的”六兄弟”,它們構(gòu)成了信貸業(yè)務(wù)的主體,是信貸業(yè)務(wù)的精髓,在我們?yōu)榭蛻艮k理貸款的過程中缺一不可,也是我們要弄清楚、問明白的基本問題。

信貸業(yè)務(wù)的六大基本要素包括:貸款金額、信貸產(chǎn)品、貸款用途、貸款期限、貸款利率、貸款對象。

二、六大基本要素代表的意義

下面我們就來看看這些要素有哪些意義,都代表了什么!

1.貸款金額

貸款金額是指銀行向客戶提供單筆信貸業(yè)務(wù)或額度授信及額度使用的具體數(shù)額。簡單來說就是,借款人向銀行申請貸款所獲批的金額。

很多客戶在申請貸款后,拿到的錢往往比預(yù)期中少了很多,這時心情就會很不愉快,明明要借100萬,為什么只給我80萬?因為貸款金額不是客戶申請多少銀行就給批多少的!

一般來說貸款金額是要根據(jù)借款人的承貸能力、擔(dān)保條件、貸款用途等多種因素綜合考慮的,如果借款人的資質(zhì)差了些,或者擔(dān)保條件差了點,那么他的貸款金額就不會如預(yù)期的那樣高了!

如果你的客戶再抱怨或者嫌棄自己的貸款額度低,那么就給他講事實、擺道理吧,相信他自己的情況自己最清楚。

2.信貸產(chǎn)品

信貸產(chǎn)品指的是特定產(chǎn)品下的信貸服務(wù)方式,主要包括擔(dān)保貸款、承兌、信用支持、保函、信用證等。

擔(dān)保貸款包括抵押貸款、保證貸款、質(zhì)押貸款。

你要明白的是貸款僅僅是信貸產(chǎn)品的一種方式,并非全部,如果你把貸款當(dāng)成了信貸產(chǎn)品的全部,那么你可真就是一個門外漢了!

3.貸款用途

貸款用途是信貸員在為客戶辦理貸款中必須弄清楚的一項工作,不知道客戶的貸款用途,銀行又怎么會放心把錢借給借款人呢?如果你不經(jīng)考察輕易相信客戶所說的話,那以后貸款收不回來,你豈不就是搬起了石頭砸自己的腳?

貸款用途可以分為:經(jīng)營性貸款、消費性貸款。

★經(jīng)營性貸款包括:流動資金貸款、固定資產(chǎn)貸款、項目貸款、個人經(jīng)營貸款;

★消費性貸款包括:各種消費按揭、旅游、助學(xué)、裝修等等

我要提醒的是:不同的信貸業(yè)務(wù)有不同的用途,信貸員在為客戶辦理貸款時尤其要注意客戶的貸款用途是否真實、合法,貸款用途是否在營業(yè)執(zhí)照規(guī)定的范圍內(nèi),是否屬于國家嚴(yán)禁或限制的項目。

貸款不能流入股票、期貨市場以及不能進行權(quán)益性投資,挪用資金可是一個危險的信號,信貸員一定要注意!

4.貸款期限

貸款期限是指貸款發(fā)放日到貸款截至日止的時間。簡單來說就是銀行把錢借給借款人到銀行收回貸款的這段時間,它是借款人對貸款的實際使用期限。

對于貸款的期限,《貸款通則》第八條是這么分的:貸款期限可以分成短期貸款、中長期貸款和長期貸款。

★短期貸款:指貸款期限在1年以內(nèi)(含1年)的貸款

★中期貸款:指貸款期限在1年以上(不含1年)5年以下(含5年)的貸款

★長期貸款:指貸款期限在5年以上(不含5年)的貸款

當(dāng)然了,并不是說所有借款人都會按照合同約定的期限歸還貸款,如果超過合同約定還款期的,那就是逾期貸款了!

逾期,從第一次跟客戶接觸就要強調(diào)、控制。零逾期能讓你省去很多麻煩,收獲更多良好的口碑!

5.貸款利率

貸款利率是借款人使用貸款時支付的價格。它是一定期限內(nèi)利息與貸款資金總額的比率,是貸款價格的表達形式。公式為:利率=利息額/貸款本金。

在為客戶辦理貸款的過程中你可不要小看利率這件事,利率按照不同的標(biāo)準(zhǔn)可以劃分為不同的種類,在貸款中我們常常提到的有基準(zhǔn)利率、浮動利率。

基準(zhǔn)利率是金融市場上具有普遍參照作用的利率,其他利率水平或金融資產(chǎn)價格均可根據(jù)這一基準(zhǔn)利率水平來確定。也就是說基準(zhǔn)利率相當(dāng)于一個參照物,一條水平線,各家銀行無論是上浮也好,下調(diào)也罷,都需要在基準(zhǔn)利率的基礎(chǔ)上作出調(diào)整。

浮動利率是指借貸期內(nèi)利率隨市場利率的變化而定期調(diào)整的利率。央行制定基準(zhǔn)利率后,各家商業(yè)銀行根據(jù)自身情況,不同的業(yè)務(wù)品種會制定本行的利率標(biāo)準(zhǔn),通常為基礎(chǔ)利率基礎(chǔ)上浮10%-50%不等。

這里要說的是在具體的貸款執(zhí)行的浮動利率的定價是根據(jù)借款人的期限、貸款品種、擔(dān)保情況、信用等綜合情況來確定的,每家銀行根據(jù)客戶的情況,可以上浮或者下調(diào)利率。

比如:銀行的基準(zhǔn)利率為4.35%,銀行審批時利率上浮了50%,那么客戶支付的貸款實際利率就是:4.35%*(1+50%)=6.525%

作為一名信貸員把利率搞清楚了,你才能夠幫客戶好好去算算賬!如果你連利率都不會計算或者都能搞亂套的話,那就說明你還得好好修煉才是啊!

6.貸款對象

貸款對象是指商業(yè)銀行貸款發(fā)放的具體對象,它可以是公司、企業(yè)、單位,也可以是個人。具體來說就是:

★公司客戶:工商行政管理機關(guān)(或主管機關(guān))核準(zhǔn)登記的企(事)業(yè)法人、其他經(jīng)濟組織;

★個人客戶:包括經(jīng)工商登記的個體工商戶及具有中國國籍、完全民事行為能力的自然人。

一般來說,不同的信貸員喜歡不同的貸款對象。有一部分信貸員喜歡做個人貸款,因為相當(dāng)于企業(yè)大額貸款來說,個人貸款流程相對簡單,手續(xù)不太復(fù)雜,考察的關(guān)鍵點相對容易,成功率比較大;還有一部分信貸員更傾向于做企業(yè)大額貸款,雖然企業(yè)類客戶比較難做,銀行審批的標(biāo)準(zhǔn)比較嚴(yán)格,需要提供的資料也比較多,手續(xù)和流程也比較復(fù)雜,但企業(yè)類客戶如果做成功的話,拿到的利潤也是非常豐厚的。

曾有人拿企業(yè)類客戶開玩笑說:一年不開單,開單吃一年!這說的就是企業(yè)大額貸款!

以上這六大要素就是信貸業(yè)務(wù)中的核心要素,是信貸業(yè)務(wù)中的靈魂。

在做信貸業(yè)務(wù)的時候,我們首先必須清楚貸款帶給誰,客戶申請的金額是多少,銀行可以提供的信貸產(chǎn)品是什么,客戶用這筆錢來干嘛,申請借款的期限是多久,金融機構(gòu)給客戶的貸款利率是多高,只有你都把這些信息理清楚、弄明白了,才有可能順利拿下客戶,如果你自己都稀里糊涂的話,客戶又怎么會信任你呢?請您在底部留言與農(nóng)信金融人交流。

近期課題:

看完了這篇文章感覺怎么樣?覺得不錯可以轉(zhuǎn)發(fā)到朋友圈喲!