小額貸款公司利息(小額利息貸款公司有哪些)

企業在經營過程中急需資金,融資無望又無法順利向銀行取得貸款時,很多企業的老板或者股東通過個人形式向金融機構貸款,然后再用于企業經營,貸款利息企業來承擔。

雖然說這樣操作解了企業燃眉之急,股東看似也沒有并沒有損失也沒有通過利息謀利。實際上,股東個人貸款用于企業經營,企業承擔的利息支出能不能稅前扣除?股東個人真的不需要交稅嗎?

貓叔以一個案例給大家分別說明:

【案例】

A公司是某市一家有限責任公司,由于疫情導致公司資金鏈出現問題,急需大量流動資金緩解公司經營難題,A公司又無法從金融機構取得貸款。

2020年4月,公司股東李先生通過抵押方式,以個人名義按年利率6.5%,向銀行取得貸款500萬元,期限一年,取得貸款后,李先生全部交給A公司使用,銀行同期同類貸款利率為6.5%。

問題1

李先生支付給銀行的利息支出,能不能在企業所得稅前扣除?

不能!

理由:李先生是以個人名義向銀行貸款,其利息支出不能作為公司的費用扣除。

問題2

A公司支付利息時,沒有發票能入賬嗎?如果不能,需要股東代開發票嗎?

沒有發票是不能稅前扣除的,需要股東去稅局代開發票或者提供收款收據。

具體規定如下:

企業接受個人提供的服務:

如果對方為從事小額零星經營業務的個人,其支出可以收款憑證及內部憑證作為稅前扣除憑證;(備注:收款憑證應載明收款單位名稱、個人姓名及身份證號、支出項目、收款金額等相關信息)

如果對方為非從事小額零星業務的個人,應當根據《中華人民共和國發票管理辦法》有關規定取得發票(包括按規定由稅務機關代開的發票),并以發票作為稅前扣除憑證。

問題3

假設股東按銀行貸款利率向A公司收取利息,一年利息應繳納哪些稅?

股東李先生應就收取的利息收入,繳納增值稅、城建稅及附加、個人所得稅。

李先生收取的一年不含稅利息收入=500×6.5%÷(1+1%)=32.18(萬元)

(1)增值稅=500×6.5%÷(1+1%)×1%=0.32(萬元)

【提醒】自2020年3月1日至12月31日,疫情期間個人3%征收率可減按1%計征增值稅。

(2)城建及附加=0.32×(7%+3%+2%)/10000=384(元)

(3)在個人所得稅方面

按照現行個人所得稅法規定,以個人名義取得貸款,將款項用于企業經營,又由企業負擔貸款利息,對企業代個人負擔的貸款利息,應對個人按照“利息、股息、紅利”所得項目按照20%稅率計征個人所得稅。

個人所得稅=[500×6.5%÷(1+1%)]×20%=6.44(萬元)。

問題4

如果股東無償借款給企業使用,相關涉稅問題

(1)增值稅

關于無償提供服務,(財稅〔2016〕36號)附件第十四條規定:(一)單位或者個體工商戶向其他單位或者個人無償提供服務,但用于公益事業或者以社會公眾為對象的除外。

這里僅僅指“單位或者個體工商戶”無償提供服務需要視同銷售,不包含個人向“其他單位或者個人無償提供服務”。

因此,個人無償借款給企業不涉及增值稅。

(2)個人所得稅

《中華人民共和國個人所得稅法》及實施條例增加了反避稅條款,個人與其關聯方之間的業務往來,不符合獨立交易原則而減少本人或者其關聯方應納稅額,且無正當理由,稅務機關有權按照合理方法進行納稅調整,需要補征稅款的,應當補征稅款,并依法加收利息。

所以,如果個人股東無償借款給其關聯企業使用,稅務機關一般是不認可的,會存在被主管稅務機關按照同期金融機構代開利息納稅調整,繳納個人所得稅的風險。

相關政策

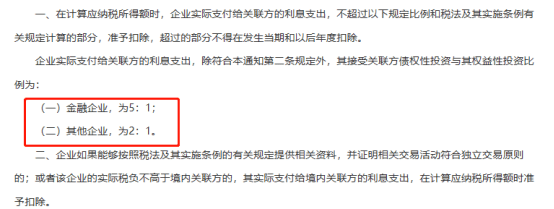

1、企業向股東或者其他與企業有關聯關系的自然人借款的利息支出,如何稅前扣除?

根據(國稅函〔2009〕777號)的規定:企業向股東或其他與企業有關聯關系的自然人借款的利息支出,應根據《中華人民共和國企業所得稅法》(以下簡稱稅法)第四十六條及(財稅〔2008〕121號)規定的條件,計算企業所得稅扣除額。

2、企業向內部職工或其他人員(非投資關系也無關聯關系)借款的利息支出,如何稅前扣除?

企業向除第一條規定以外的內部職工或其他人員借款的利息支出,其借款情況同時符合以下條件的,其利息支出在不超過按照金融企業同期同類貸款利率計算的數額的部分,根據稅法第八條和稅法實施條例第二十七條規定,準予扣除。

(一)企業與個人之間的借貸是真實、合法、有效的,并且不具有非法集資目的或其他違反法律、法規的行為;

(二)企業與個人之間簽訂了借款合同。

本文為貓叔說稅原創文章,作者貓叔,歡迎大家分享朋友圈,如需轉載到其他平臺或公眾號,請在下方留言授權。

注:貓叔,一個佛系的中年愛貓者,致力于分享財稅好文章,對于上述內容有什么疑問或者有關的稅務問題,歡迎大家多留言,文章發布后當日貓叔會盡量都回復,往期留言隨機回復。(所有內容僅供參考,不作為實際辦稅依據,具體執行請以當地稅務機關要求為準。)

繼續閱讀

- 暫無推薦