印花稅是什么意思(稅務印花稅圖案)

疑問

培訓合同、咨詢服務合同是否需要繳納印花稅?

答復一

一般意義上,培訓合同不需要繳納印花稅,比如會計培訓、稅務培訓、禮儀培訓等,原因就是培訓合同不屬于印花稅的征收范圍。

但是技術培訓合同需要繳納萬分之三的印花稅。

技術培訓合同是當事人一方委托另一方對指定的專業技術人員進行特定項目的技術指導和專業訓練所訂立的技術合同。對各種職業培訓、文化學習、職工業余教育等訂立的合同,不屬于技術培訓合同,不貼印花。

答復二

關于你問的咨詢服務合同是否需要繳納印花稅的問題,還要具體看看是什么咨詢?若是屬于一般的財務咨詢、法律咨詢、管理咨詢等,不需要繳納印花稅。

但是若是屬于技術咨詢,則需要繳納萬分之三的印花稅。

政策參考一

1.根據《中華人民共和國印花稅暫行條例》(國務院令第11號)規定:“第二條 下列憑證為應納稅憑證:1.購銷、加工承攬、建設工程承包、財產租賃、貨物運輸、倉儲保管、借款、財產保險、技術合同或者具有合同性質的憑證;2.產權轉移書據;3.營業賬簿;4.權利、許可證照;5.經財政部確定征稅的其他憑證。”

2.根據《中華人民共和國印花稅暫行條例》(國務院令第11號)文件附件:印花稅稅目稅率表規定,技術合同,包括技術開發、轉讓、咨詢、服務等合同,立合同人按所載金額萬分之三貼花。

3.根據《國家稅務局關于對技術合同征收印花稅問題的通知》(國稅地字〔1989〕第34號)文件第二條規定,關于技術咨詢合同的征稅范圍問題。技術咨詢合同是當事人就有關項目的分析、論證、評價、預測和調查訂立的技術合同。

有關項目包括:1、有關科學技術與經濟、社會協調發展的軟科學研究項目;2.促進科技進步和管理現代化,提高經濟效益和社會效益的技術項目;3.其他專業項目。對屬于這些內容的合同,均應按照“技術合同”稅目的規定計稅貼花。

至于一般的法律、法規、會計、審計等方面的咨詢不屬于技術咨詢,其所立合同不貼印花。

第三條規定,關于技術服務合同的征稅范圍問題。技術服務合同的征稅范圍包括:技術服務合同、技術培訓合同和技術中介合同。

技術服務合同是當事人一方委托另一方就解決有關特定技術問題,如為改進產品結構、改良工藝流程、提高產品質量、降低產品成本、保護資源環境、實現安全操作、提高經濟效益等,提出實施方案,進行實施指導所訂立的技術合同。以常規手段或者為生產經營目的進行一般加工、修理、修繕、廣告、印刷、測繪、標準化測試以及勘察、設計等所書立的合同,不屬于技術服務合同。

技術培訓合同是當事人一方委托另一方對指定的專業技術人員進行特定項目的技術指導和專業訓練所訂立的技術合同。對各種職業培訓、文化學習、職工業余教育等訂立的合同,不屬于技術培訓合同,不貼印花。

技術中介合同是當事人一方以知識、信息、技術為另一方與第三方訂立技術合同進行聯系、介紹、組織工業化開發所訂立的技術合同。

政策參考二

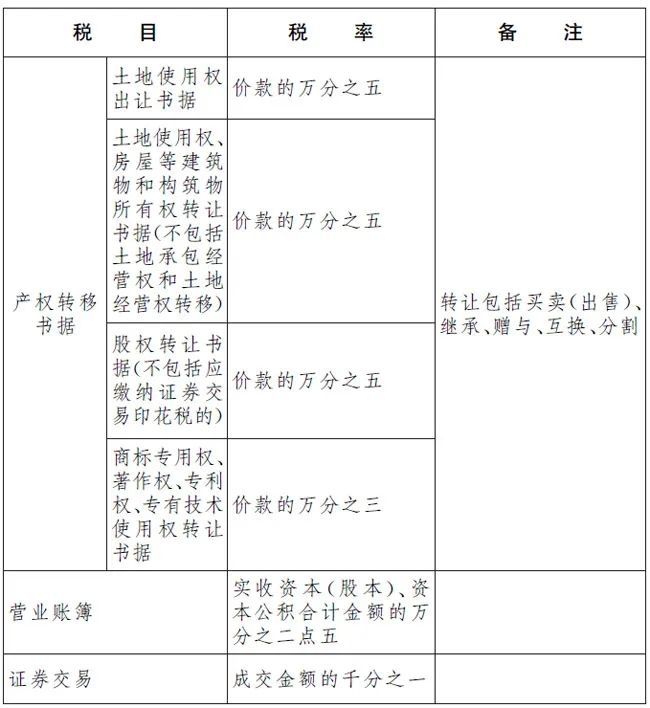

自2022年7月1日起施行的《中華人民共和國印花稅法》(主席令13屆第89號)規定:

▎來源:財稅早讀、國家稅務總局、中稅答疑新媒體知識庫