量縮價跌(價跌量縮價跌量增)

正所謂,大軍未動,糧草先行。關于成交量,一直認為是投資市場的“糧草”,而價格則是因為成交量之后的體現。量價是技術面的根本。在市場經濟周期中,量價關系也是規律的體現。就拿我自己所處的行業房地產行業來作例子,需要經歷衰退、蕭條、復蘇、繁榮四個階段,分別對應每個階段的關系則是量縮價平(衰退)、量縮價跌(蕭條)、量平價穩(復蘇)、量價齊升(繁榮)。而股市,作為經濟的“晴雨表”——股市,同樣有此規律。如若,將量價之間的關系進行詳細分類,則共有如下六種形式,分別為量增價跌、量增價平、量增價漲、量縮價跌、量縮價平、量縮價漲、此外,還有六種特殊的情況,如無量漲停(一字板),無量跌停,底部放量、地量地價、天量天價等情況。簡單畫個圖,一目了然。

后期,我將結合個股的實際情況給大家講講對應的具體情況。在講解實例之前,就需要跟大家先解釋一下多空雙方,究竟是什么?關于多方,是指投資者對股市看好,預計股價將會看漲,于是趁低價時買進股票,待股票上漲至某一價位時再賣出,以獲取差額收益。關于空頭,是投資者認為現時股價雖然較高,但對股市前景看壞,預計股價將會下跌,于是股票及時賣出,待股價跌至某一價位時再買進,以獲取差額收益。這樣看起來,多頭跟空頭事實上不是具體的人或者機構,而是泛指一群志向道合的,有同樣預期的人。明白此定義,那么咱們就開講吧。

從量價變化中洞察主力意圖

從純技術角度上講,股價是由籌碼集中情況、市場資金和拋壓程度決定的。三者的不斷變化,反映在量價關系上,動態地決定了個股趨勢與市場價格。

技術分析的經典格言是”量為價先”。雖然技術分析的指標多達上百種,但歸根到底,最基本就是價格與成交量,其他指標無非是其變異或延伸。成交量是股價變動的內在動力,其變化必定在股價上反映出來,如何根據成交量的變化了解真實的籌碼收集情況,并在實際中運用呢?

由于前期籌碼分散,持倉成本分布較寬,主力力圖制造種種假象,迫使散戶低價吐出手中的廉價籌碼。正因為如此,在次底部區域,主力往往發布種種利空,或者制造形態上的空頭結構,意圖使市場發生心理恐慌,促成股價下跌,迫使散戶低價吐出手中的廉價籌碼。

個股漲時大幅放量、跌時急劇縮量將成為建倉階段成交量變化的主旋律。盡管很多情況下,主力吸籌的動作會比較隱蔽,成交量變化的規律性并不明顯,但也不是無蹤可覓。從K線組合看,經常出現放量滯漲,縮量回調的現象,但成交量始終維持在較活躍的水平,保持一到兩個月后開始萎縮。主力籌碼不斷增加,往往會在收盤時通過各種手段調控股價走向,從而使一些技術指標逆轉,以迷惑一般投資者。如果成交量在均線附近頻繁震動,股價上漲時成交量超出均量線較多,而股價下跌時成交量低于均線較多,則該股就應密切關注。

主力吸籌必然要壓低買價,通過技術手段過濾掉那些股價跳躍式的成交量,15分鐘、30分鐘、60分鐘分時圖觀察,了解真實的籌碼集中情況。因為主力無論如何掩飾,集中籌碼是根本目標。成交量堆積狀況是判斷主力的建倉成本區域的依據。因此,那些剛剛突破歷史上重要套牢區,并累積成交量創出歷史新高的個股,就非常值得關注,因為,如果后市沒有較大空間的話,大資金是不會輕易為場內資金解套的。主力在某一區域的累積成交量和換手率越高,則主力的籌碼積累就越充分,未來股價上揚的空間也越大。由于主力的積極介入,原本沉悶的股票在成交量的明顯放大推動下變得活躍起來,出現了價升量增的態勢。然后,主力為了給以后的大幅拉升掃平障礙,進行洗盤,此行為在K線圖上表現為陰陽相間的橫盤震蕩,同時,由于主力的目的是要一般投資者出局,因此,股價的K線形態往往成明顯的“頭部形態”。如果能夠準確地捕捉到主力的洗盤跡象,并果斷介入,往往能在較短的時間內獲取非常理想的收益。

在主力洗盤階段,K線組合往往是大陰不斷,或者連綿的小陰線,看似主力正在大肆出貨,其實不然,仔細觀察一下就會發現,當出現以上巨量大陰時,股價很少跌破10日移動平均線,短期移動平均線對股價構成強大支撐,主力低位回補的跡象一目了然。作為研判成交量變化的主要指標OBV、均量線也會出現一些明顯的特征,當出現以上大陰巨量時,個股的5日、10日均量線始終保持向上運行,說明主力一直在增倉,股票交投活躍,后市看好。

另外,成交量的量化指標OBV在股價高位震蕩期間,始終保持向上,即使瞬間回落,也會迅速拉起,并能夠創出近期的新高,這說明單從量能的角度看,股價已具備大幅上漲的條件。

個股在拉升前,會經歷若干次殺跌洗盤。在洗盤過程中,莊家常在開盤后不久就用對倒的手法將股價小幅打低,測試盤中浮動籌碼的多少。如果立即引來大量的拋盤出場說明市場中持股心態不穩,浮動籌碼較多,不利于莊家推高股價,那么莊家會稍作拉抬后進一步打低股價,洗清盤面;如果莊家的打壓未引出更大的拋盤,股價只是輕微下跌,并且成交量迅速萎縮,說明市場中持股心態穩定,沒有大量浮動籌碼。洗盤階段,特征為每日的價量表現趨于無序化,股價呈現橫向整理或逐級盤跌,均線系統重新粘合甚至出現死叉。

根據成交量變化尋找股票黑馬

根據成交量的變化尋找黑馬,是投資者首先注意到的。

如果主力吸籌較為堅決,則漲時大幅放量、跌時急劇縮量將成為建倉階段成交量變化的主旋律。

盡管很多情況下,主力吸籌的動作會比較隱蔽,成交量變化的規律性并不明顯,但也不是無蹤可覓。

一個重要的手段就是觀察成交量均線。如果成交量在均線附近頻繁震動,股價上漲時成交量超出均線較多,而股價下跌時成交量低于均線較多,則該股就應納入密切關注的對象。這表明,籌碼正在連續不斷地集中到主力手中。

對于盤中異動成交的情況也值得關注。因為在成交量波幅不大的日子里,主力也并沒有閑著,只是收集動作幅度沒有那么大而已。此時,我們可以觀察該股的分時圖,例如15分鐘、30分鐘、60分鐘圖,如果有類似情況出現,同樣有可能是主力吸籌的結果。

需要注意的是,投資者從成交量的變化尋找“黑馬”時,必須結合股價的變化進行分析。因為絕大部分股票中都有一些大戶,他們的短線進出同樣會導致成交量出現波動,關鍵是要把這種隨機買賣所造成的波動與主力有意吸納造成的波動區分開來。

我們知道,隨機性波動不存在刻意打壓股價的問題,成交量放出時股價容易出現跳躍式上升,而主力吸籌必然要壓低買價,因此股價和成交量的上升有一定的連續性。

依據這一原理,可以在成交量變化和股價漲跌之間建立某種聯系,通過技術手段過濾掉那些股價跳躍式的成交量放大,了解真實的籌碼集中情況。

目前市面上流行多種分析指標,不過一般來說,這種指標使用的范圍越窄,效果就越好,因為一旦傳播開來,容易被主力反技術操作。但無論如何,上述原理卻是永恒適用的,因為主力無論如何掩飾,集中籌碼是根本目標。

成交量堆積是另一個重要的觀察對象,它對于判斷主力的建倉成本有著重要作用。除了剛上市的新股外,大部分股票都有一個密集成交區域,股價要突破該區域需要消耗大量的能量,而它也就成為主力重要的建倉區域,往往可以在此處以相對較低的成本收集到大量籌碼。

所以,那些剛剛突破歷史上重要套牢區,并且在以下區域內累積成交量創出歷史新高的個股,就非常值得關注,因為它表明新介入主力的實力遠勝于以往,其建倉成本亦較高,如果后市沒有較大空間的話,大資金是不會輕易為場內資金解套的。

但如果累積成交量并不大,即所謂“輕松過頂”,則需要提高警惕,因為這往往系原有主力所為,由于籌碼已有大量積累,使得拉抬較為輕松。盡管這并不一定意味著股價不能創出新高,但無疑主力的成本比表面看到的要低一些,因此操作時需要更加重視風險控制,股市整體走勢趨弱時尤其需要謹慎。

需要指出的是,在主力開始建倉后,某一區域的成交量越密集,則主力的建倉成本就越靠近這一區域,因為無論是真實買入還是主力對敲,均需耗費成本,密集成交區也就是主力最重要的成本區,累積成交量和換手率越高,則主力的籌碼積累就越充分,而且往往實力也較強,此類股票一旦時機成熟,往往有可能一鳴驚人,成為一匹“超級大黑馬”!

最全面的量價關系技術指標:

(一)量增價平

量增價平是指成交量放大的情況下,股價維持在一定的價位水平上下波動。它意味著多、空雙方意見分岐較大,沒有出現絕對的控盤情況,此類現象往往出現橫盤震蕩。

情形一:股價處于階段性底部。長期的量增價平,意味著多方開始進場的表現,主要為了吸收籌碼。由于處于建倉初期階段,所以主力在吃貨的速度并不明顯,沒有引起過多的漲幅。同時,也承接了空多的大部分拋單,導致成交量增大而價格不漲的現象。但這不意味著主力會迅速拉升,而是讓股價長期一段時間在一個區間內橫盤震蕩,同時也不排除某些天主力會借利空消息恐慌性下跌,同時讓小散乖乖交出籌碼。如下圖,大族激光(002008)在2014年10月至2015年1月份的情況。

情形二:股價處于階段性頂部。量增價平往往是空頭開始發力的表現。當股價有了較大的漲幅后,空方為了套現需要開始出貨,而多方則熱情依舊高漲樂于買入籌碼,導致股票會出現成交量增大而價格沒有大幅上揚的現象。如下圖,2013年7月份前后歌爾聲學走勢形態。

量增價平主要是指個股(或大盤)在成交量增加的情況下個股股價幾乎維持在一定價位水平上下波動的一種量價配合現象。量增價平既可能出現在上升行情的各個階段,也可能出現在下跌行情的各個階段中。它既可以作為賣出的信號,也可以作為買人的信號。區別買賣信號的主要特征是要判斷“量增價平”中的“價”是高價還是低價。如果股價在經過較長時間的上漲后處于相對高價位區時,成交量仍在增加,股價卻沒能繼續上揚,呈現出高位量增價平的現象,這種股價高位放量滯漲的走勢表明主力在維持股價不變的情況下可能在悄悄出貨。因此,股價高位的量增價平是一種頂部反轉的征兆,一旦股價掉頭向下運行,則意味著股價頂部已形成,投資者應注意股價的高位風險。

如果股價在經過一段較長時間的下跌后處于低價位區時,成交量開始持續放出,股價卻沒有同步上揚,呈現出低位量增價平的現象,這種股價低位放量滯漲的走勢可能預示著有新的資金在打壓建倉。一旦股價在成交量的有效配合下掉頭向上,則表明股價的底部已形成。

(二) 量增價跌

量增價跌是指是指個股在股價下跌的情況下成交量反而增加的一種量價配合現象,它意味著多、空雙方意見發生較大的分岐,顯示出空頭占據了上風。

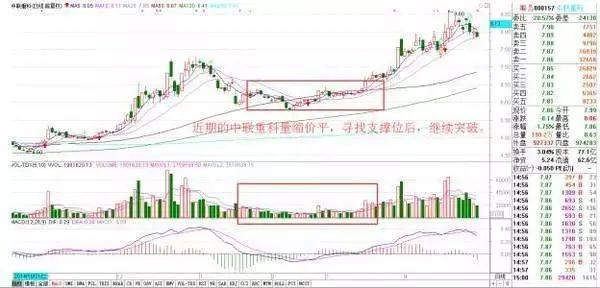

情形一:股價處于階段性底部。量增價跌往往是空方繼續發力的表現,它表明市場買賣者雖然發生了分岐,但空方力量較大,導致多方買盤力度不如空方賣盤力度,因而出現了量增價跌的現象。此類現象的出現,往往意味著真正的底部即將來臨,只要盡一步消耗空方的能量,則會出現跌無可跌的現象,即地量地價的特殊情況,則往往意味著股價反轉的拐點來臨。此時的量增價跌也說明,多方有出現接盤的動機,主力資金開始進場接盤,但還不是價格的階段性底部。如下圖所示,中聯重科(000157)在2014年5月份至7月份的表現。

情形二:股價處于階段性頂部。量增價跌說明主力開始出貨了,空方加大了拋售的力度。由于前期股票價格的不斷走高,吸引了眾多不明真相的小散積極介入追漲模式,所以此時的成交量往往較前期出理放量。當空方機構開始出貨后,股價必然會出現階段性跌勢。如下圖,中聯重科出現階段性頂部的形態。

量增價跌主要是指個股(或大盤)在成交量增加的情況下個股股價反而下跌的一種量價配合現象。量增價跌現象大部分出現在下跌行情的初期,也有小部分出現在上升行情的初期。在下跌行情的初期,股價經過一段較大的上漲后,市場上的獲利籌碼越來越多,投資者紛紛拋出股票,致使股價開始下跌。也有一些投資者對股價走高仍抱有預期,在股價開始下跌時還在買入,多空雙方對股價看法的分歧是造成股價高位量增價跌的主要原因。這種高位量增價跌的現象持續時間一般不會很長,一旦股價向下跌破重要的支撐位、股價的下降趨勢開始形成后,量增價跌的現象將逐漸消失,這種高位量增價跌現象是賣出的信號。當股價經過較長時間的下跌和底部較長時間盤整后,主力為了獲取更多的低位籌碼,采取邊打壓股價邊吸貨的手段,造成股價走勢出現量增價跌現象,但這種現象會隨著買盤的逐漸增多、成交量的同步上揚而消失,這種量增價跌現象是底部買入的信號。

(三)量縮價跌

量縮價跌是指個股在成交量減少的同時個股股價也同步下跌的一種量價配合的對象。它意味著多、空雙方沒有分岐,一致看跌,即接盤者甚少。

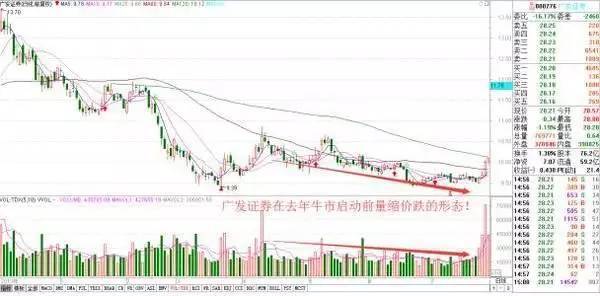

情形一:股價處于階段性底部。此類情況表明,多、空雙方集體看跌,拋者多,但卻沒有多少接盤者。出現此類情況,說明空方能量還沒有得到釋放,股價繼續下跌的可能性很大,需要繼續觀察,等到價格明顯在量的支撐下企穩為止。如下圖,廣發證券在去年券商瘋狂時的情形就是這樣。

情形二:股價處于階段性頂部。出現此類情況,說明個股已被主力高度控盤,不是主力不想賣,而是主力找不到人接盤。于是主力任由少量散戶左右行情,或者見一個買家就往下面賣一點籌碼,因此就出現了量縮價跌的現象。如下圖,大族激光的情況。

量縮價跌主要是指個股(或大盤)在成交量減少的同時個股股價也同步下跌的一種量價配合現象。量縮價跌現象既可能出現在下跌行情的中期,也可能出現在上升行情的中期。在上升行情中,當股價上升到一定高度時,成交量開始減少,股價也隨之小幅下跌,呈現出一種量縮價跌現象,這種量縮價跌是對前期上升行情的一個主動調整過程,“價跌”是股價主動整理的需求,是為了清洗浮籌和修正技術指標,“量縮”則表明投資者有惜售心理,當股價整理完成后又會重新上升。在下跌行情中,當股價開始從高位下跌后,由于市場預期向壞,一些獲利盤紛紛出逃,而大多數投資者選擇持幣觀望,市場承接乏力,因而造成股價下跌、成交萎縮的量縮價跌現象。這種量縮價跌現象的出現預示著股價仍將繼續下跌。上升行情中的量縮價跌表明市場充滿惜售心理,是市場的主動回調整理,因而投資者可以持股待漲或逢低介入。不過,上升行情中價跌的幅度不能過大,否則可能就是主力不計成本出貨的征兆。下跌行情中的量縮價跌表明投資者在出貨后不再做“空頭回補”,股價還將維持下跌,投資者應以持幣觀望為主。

(四) 量增價漲

量增價漲是指個股在成交量增加的同時股價也同步上漲的一種量價配合現象。意味著多、空雙方意見發生較大的分岐,但多方仍占上風。

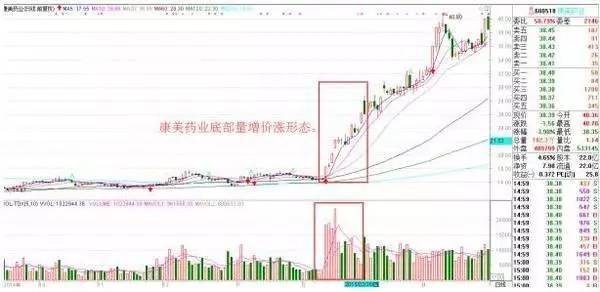

情形一:股價處于階段性底部。量增價漲往往是是多方開始進攻,也是多方看好后期走勢的表現。由于主力急需籌碼而散戶不看好后市,于是在價格一路上漲的情況下,中間伴隨著洗籌的過程,小散則急于交出籌碼,從而出現成交量增大而價格同步上漲的情況。如下圖,康美藥業(600518)底部形態的量增價漲。

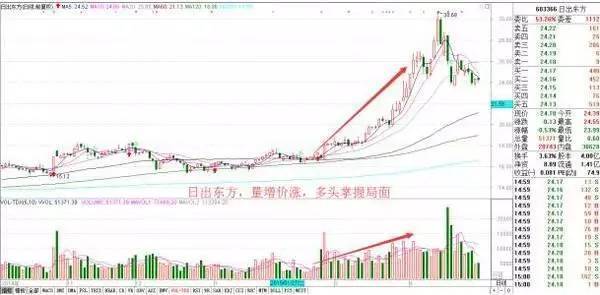

情形二:股價處于階段性頂部。量增價漲則往往是主力對敲出貨的前兆。當股價在高位運行的時候,只有主力才有大量的籌碼,形定拋單,而在高位小散很難承接這些籌碼,必然會導致股價下跌。可是現在股價卻反而上漲,所以主力的對敲拉升是合理的解釋。如下圖,日出東方(603366)量增價漲頂部形態,放了巨量。

量增價漲主要是指個股(或大盤)在成交量增加的同時個股股價也同步上漲的一種量價配合現象。量增價漲只出現在上升行情中,而且大部分出現在上升行情初期,也有小部分是出現在上升行情的中途。經過一輪較長時間的下跌和底部盤整后,市場中逐漸出現諸多利好因素,這些利好因素增強了市場預期向好的心理,換手逐漸活躍。隨著成交量的放大和股價的同步上升,購買股票短期內就可獲得收益。

(五)量縮價漲

量縮價漲是提個股在成交量減少的情況下,其股價出現較大漲幅的現象,它意味著多、空雙方對后期上漲預期持意見一致的態度。

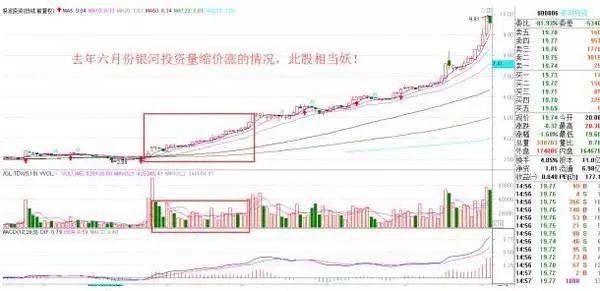

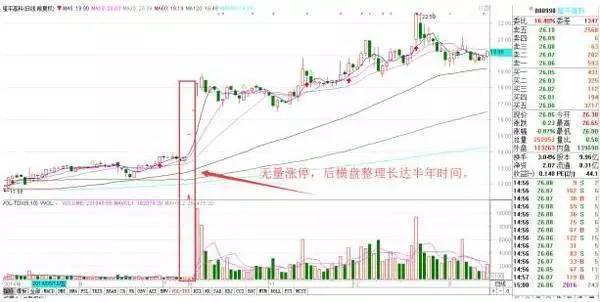

情形一:股價處于階段性底部。量縮價漲說明多、空雙方集體看漲,導致拋單不易出現。也可以說明籌碼早集中在主力手中,主力已高度控盤,市面上流通籌碼很少,主力只要輕輕一推,股價就開始上揚。如下圖,銀河投資2014年6月份的情形。

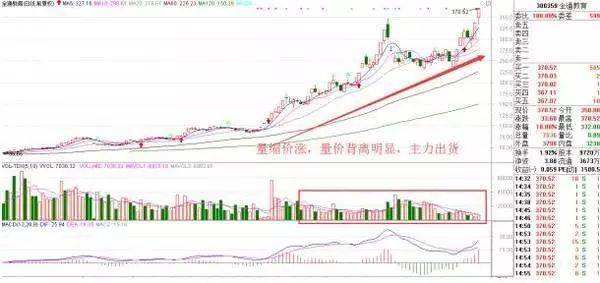

情形二:股價處于階段性頂部。此類情形出現說明主力高度控盤,但不是主力不想賣,而是沒有人愿意以這么高的價格接貨,于是主力自己演戲,繼續維持股票上漲。主力在此階段的目的就是出貨,不會放過任何一個接貨的小散。如下圖,近期非常聞名的全通教育(300359),出現量價嚴重背離的現象。

量縮價漲主要是指個股(或大盤)在成交量減少的情況下個股股價反而上漲的一種量價配合現象。量縮價漲多出現在上升行情的末期,偶爾也會出現在下跌行情的反彈過程中。在持續的上升行情中,適度的量縮價漲表明主力控盤程度較高,大量流通籌碼被主力鎖定。但畢竟量縮價漲所顯示的是一種量價背離的趨勢,因此,在隨后的上升過程中如果出現成交量再次放大的情況,可能意味著主力在高位出貨。在持續的下跌行情中有時也會出現量縮價漲的反彈走勢。當股價經過短期內的大幅下跌后,由于跌幅過猛,主力沒能全部出貨,他們會用少量資金再次將股價拉高,造成量縮價漲的假象,利用這種反彈走勢達到出貨的目的。總之,對于量縮價漲的行情,投資者應區別對待,一般應以持股或持幣觀望為主。

(六) 量縮價平

量縮價平是指股價少有漲跌幅度,但在交量卻減少的情形。此類情形的出現,多為主力橫盤洗籌以尋求股價支撐位。

情形一:股價處于階段性底部。代表股價將繼續往下探底,或是量已經見底將有機會反轉。當出現股價止跌現象時,反彈的初期如果就呈現量縮價平的現象,代表漲勢尚未確立,多頭必須設法補量上攻,否則漲幅不會太大。谷底的量縮價還意味著另一層含義,即賣無可賣,有可能會發生反轉。如下圖為中聯重科此輪牛市啟動前的形態。

情形二:股價處于上升階段形態。出現此類情形,主力機構要在合適的支撐處以量縮價平方式測試支撐位,支撐位測試可以均線為主。如下圖,中聯重科近期的表現橫盤整理后尋找支撐位后,繼續往上揚。

(七) 底部放量

底部放量是指個股在一個相對較低的底部突然放出巨量的現象,此時的股價有可能上漲,也有可能下跌。因為底部往往是一個比較平和的地方,此時多、空雙方卻產生了巨大的意見分岐,因為底部巨量也是一種特殊的現象。

出現這類現象,往往是在股票的跌勢還沒有完全消化的時候,卻突然出現了重大的消息影響,于是多、空雙方產生了巨大的意見分岐,導致有的人看多后市,有的人看跌后市。如果進場承接的多數為散戶,那么個股后期仍將繼續下跌;如果進場承接的是主力機構,那么后期可能一路上漲。對于此類情況,情況不確定性較大,如果你不是短線手,作為小散戶的我們,最好避而遠之。

(八)無量漲停

無量漲停是指個股成交量很少的情況下,股價出現漲停的現象。它是量縮價漲的一種極端情形,意味著基本沒有拋壓,同時又出現巨大的封單。此類情況經常出現在某企業有重大利好的情形,特別是中小盤股,莊家猶為偏好。如下圖,隆平高科(000998)去年獲得中信集團入主的情況,復牌后無量漲停。

(九) 天量天價

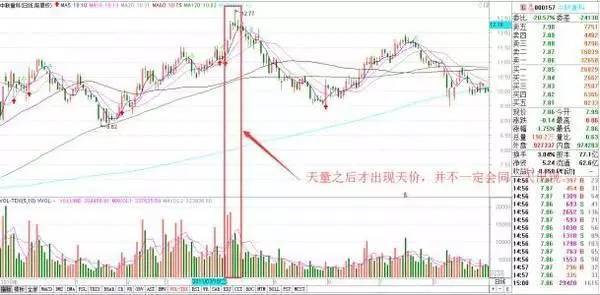

天量天價則是指個股成交放出巨量時股價往往處在相對的高位,此類情況是量增價漲的極端情況。這意味著股價處于上漲的末期。天量,則是階段性上漲以來最大的成交量;天價,則對應著上漲以來的最高價位。天量天價其對應地量地價的情況而言。

天量天價經常出現在上漲的末期,說明市場極度瘋狂。有人賣,同時亦有人大量接盤,從而創出歷史性新高的現象。多數情況屬于不理性行為搶購籌碼而影響,這也意味著天量之后,階段性的市場恢復理性,則可能股價會下跌,進入調整階段。創天量之后,伴隨而來的可能會是天價,亦有可能天量天價同時出現。見到此類情況,小散最好多回避。但也存在著回調之后,股價繼續創新高的可能。

(十)地量地價

地量地價是指股票在成交量非常少的情況下,其股價也創出了階段性的新低形象。這意味著股票買賣仍不活躍,是股票達到底部的一個重要標志。地量,意味著成交量已是階段性以來的最少成交量,地價亦指股票階段性的新氏。

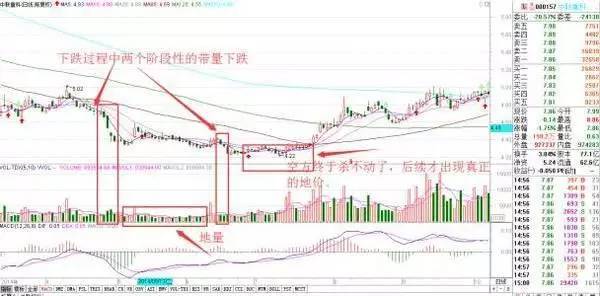

如果股價一直在持續下跌的過程中,沒有再出現過持續的帶量下跌或者階段性的帶量下跌過程,那么即使是出現了所謂的地量地價,也并不意味著市場出現了底部,因為空頭的下跌能量還沒有釋放出來,市場后續下跌的可能性很大。一般來說,市場要一直跌到多頭徹底喪失信心,跌勢才可能會停止,地量地價才會出現。地量出現后,可能出馬上出現地價,也有可能在后續的時候再出現地價。如下圖,中聯重科的地量地價出現過程剖析圖。

(十一)無量跌停

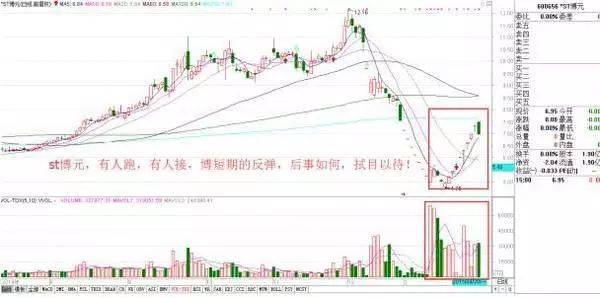

無量跌停是指個股在成交量很少的情況下,其股價出現跌停的現象,它是量縮價跌的極端形式,經常出現在重大利空消息的個股中。主要是由于在一些個股出現重大利空消息后,資金會不計成本的出逃,而卻沒有人接盤,造成賣盤大買盤少的現象。如下圖,近期臭名遠揚的ST博元,看看也是醉了。

當然,以上講的量價關系是最基本的關系,量與價之間的關系演變起來非常多樣,量價關系是一個重要的指標,可用于波段性操作的買入與賣出之中,屬于技術面判斷的一種,而且是最關鍵的指標。因為短期的量價可以騙人,長期的量價關系則很難做出來。你可以輕大盤,重個股。但是如若要判斷大盤,基本面則是宏觀政策等,而技術面則需要量價。作投資的人,研究基本面無可厚菲,那是對企業基本情況的摸底,而我們在投資的時候往往強調,好行業,好企業,好價格。對于好價格的精確瞄準,則恰恰是研究完基本面后落地投資的關鍵。

高效提高學習成績的黃金法則

王忠誠老師在中國家庭教育領域研究十余年,針對孩子們普遍存在的學習方法缺乏、成績難以提高的問題,總結出一套行之有效的成功經驗!幾年來,王忠誠老師應邀在呼市地區講座幾百場,是家長們身邊的教育專家,高效學習黃金法則,助孩子提高成績!

上課時間:每周六日

咨詢電話:

地址:東達廣場寫字樓701

[]